退職金で資産運用デビューされる方へ その3 – 「100-自分の年齢=リスク資産の割合」って本当ですか?

これまでの2回の連載で、第1回目は「2つの分散投資」として、「時間分散投資」と「資産クラス分散投資」を紹介し、第2回目は「退職金運用キャンペーン」についてその内容を分析してきました。今回は、「リスク資産保有の実践」について書いていきます。

リスク資産の割合をどう決めていけばよいのか?

退職金で「資産運用デビュー」、つまり、「リスク資産を初めて保有する」というのは、一般的に危ないと言われています。しかし、順序立てて学ぶなりしていけば、危険であるポイントがある程度見えてくると思いますので、決して出来ないことではありません。一歩ずつ学んでいきましょう。

今回は、最初に、「100-自分の年齢=リスク資産の割合」という昔からよく言われていることを題材として、リスク資産の割合をどう決めていけばよいのかという問題に迫ってみたいと思います。

「100-自分の年齢=リスク資産の割合」とは?

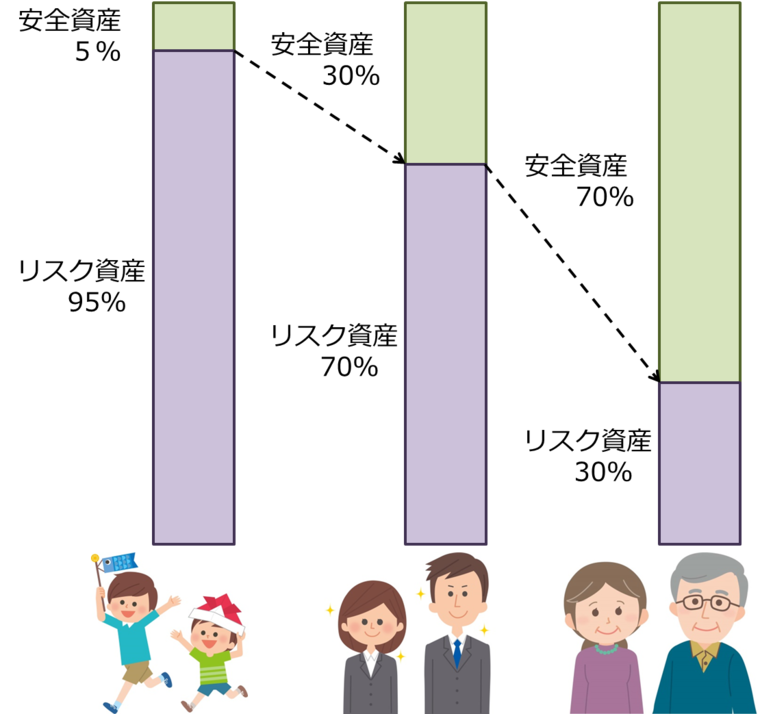

(筆者作成)

「100-自分の年齢=リスク資産の割合」というのは、100から自分の年齢を引いた数字をリスク資産の割合(パーセント)にしたら良いのではないか?という昔から言われている資産運用のルールの提案です。「5歳の子供は95パーセントをリスク資産に振り分けましょう」、「30歳の若者は70パーセントをリスク資産に振り分けましょう」、「70歳のシニアの方々は30パーセントしかリスク資産に振り分けちゃダメですよ」ということになります。違和感があるかもしれませんが、この数式で何が言いたいかと言えば、「若いうちはリスクを取りましょう、年を取ってきたらリスクを取ることはやめましょう」ということになります。

「リスク資産」とは、いろいろ定義がありますが、「リターンの不確実性がある資産」と定義するのが良いでしょう。「株式」、「不動産」は間違いなく「リスク資産」と言えますし、企業の信用によって「リターンの不確実性」のある「社債」や、為替の変動によってリターンの不確実性がある「外貨」、「外国の債券」も「リスク資産」と言えるでしょう。

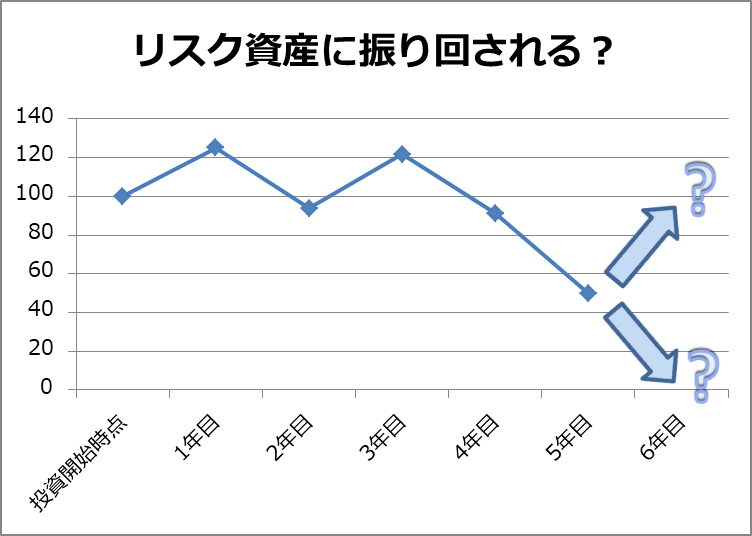

リスク資産に振り回されても、軌道修正できますか?

(筆者作成)

さて、この数式ですが、「若いうちはリスクを取ろう」には、私は賛成です。なぜならば、西城秀樹さんの「ヤングマン」の歌詞にもありますが、若いうちはやりたいことが何でもできるからなのでありまして、①資産から産まれる不労所得だけではなく、労働から産まれる労働所得があるので、多少の運用の失敗に対して軌道修正が容易だからです。また、②若いうちの失敗を今後の資産運用に生かすことが出来るからというのもあります。加えて、③若いうちから資産運用をはじめれば、運用期間が長くなりますので、複利のチカラ(「72の法則」が有名ですが、得た利息や配当などを再投資することをいいます)をより享受することも出来るからです。

そして、「年を取ってからはリスクを取ってはいけない」には、私は半分賛成、半分反対です。「リスクを取ってはいけない」に賛成する理由としては、①労働から産まれる労働所得がないので、挽回が効かない致命的な失敗となる可能性があり、また、②ドルコスト平均法のような一定額を積み立てるような投資手法がとりにくい状況であることが挙げられます。逆に言えば、③投資した資産をあまり運用する期間の無いまま、資産を取り崩さなければいけないということになります。

とは言え、上記のデメリットを甘受しても、資産運用デビューして、資産運用のメリットを得ることは出来ます。以下に、デメリットを軽減する2つの考え方を書いていきますので、ご参考にしていただければと思います。

考え方その1 - ワーストシナリオから考える

考え方の1つ目は、「ワーストシナリオから考える」です。「大丈夫だろう。」「なんとかなるだろう。」と思考停止して資産運用をはじめてしまうことが一番危険であると筆者は思っておりますので、ワーストシナリオから考えて、「挽回が効かない致命的な失敗」を避けましょう。

例えば、2000万円をリスク資産に投資するとします。

よほど投機的な取引に興じたり、信用不安のある一銘柄に資産を集中させたり、信用取引といった背伸びをして行う取引に興じたりしない限りは、リスク資産をすべて失うことは無いでしょう。しかし、リスク資産のうちの50%を失うことはあり得ます。そんな状況に陥った、つまり、当初2000万円が半分の1000万円になってしまったと想像してみてください。

そんな時、あなたは、運用自体を止めて、今後のプランを考え直すことが出来ますか?また、安定した運用のみになって、生活レベルを下げて、これからの長い人生を暮らしていくことは可能ですか?そして、こんなことは考えたくはないですが、愛車や持ち家といった資産を強制的に売却せざるを得ない場合、売却することは可能ですか?

自己責任と押し付けられる世の中です。これらの問題に対して、「YES」と答える覚悟が無いままに、一気に投資をしてしまいますと、危険な状況に陥る可能性があると思います。特に2番目の質問にある「これからの長い人生を暮らしていく」ということは、ライフプランとして国民年金や、私的な年金などを含め、暮らしていけるかと言うことを問うています。この問いに答えるには、ある程度のライフプランニング的な計算が必要になってきます。

少し厳しい書きぶりになってしまいましたが、私の主張は、「ワーストシナリオから考える」ことで、「挽回が効かない致命的な失敗」を避けることが可能になり、さらには、「ベストシナリオ」や「妥当なシナリオ」を考えることも可能になってくるということです。「ワーストシナリオ」について、すぐに理解して、覚悟を持つことは難しいですが、「大丈夫だろう。」「なんとかなるだろう。」と思考停止して資産運用をはじめてしまわないように、一度だけ考えてみて頂ければと思います。

一方で、大きな資産を一度に投資しなければ、愛車や持ち家の売却といった覚悟を持つ必要もありません。次の考え方として提案します、「リスク資産を少しずつとることから考える」を引き続きお読みいただければと思います。投資額を先ほどの仮定として置きました額よりもずっと小さな額にして資産運用をはじめ、資産運用の様々な「シナリオ」の理解に努めていくという戦略です。

考え方その2 - リスク資産を少しずつとることから考える

考え方の2つ目は、「リスク資産を少しずつとることから考える」です。「OJT(On-the-Job Training)」という言葉がありますが、「やりながら考える」、つまり、「投資しながら考える」わけです。架空の世界で資産運用について考えるよりも、少額でも実際にリスク資産に投資してみる方がより多くの気づきがあります。代表的な気づきを紹介していきたいと思います。

まず、「タイミング」についてです。ほとんどの方が、資産運用をはじめる時に、「いつ買えば良いのだろう?」と悩まれます。そして、買った後というタイミングは、最も値動きが気になる期間ですから、チェックすることになりますが、下がれば、自分のタイミングが悪かったと自責の念に駆られ、上がれば上がったで、すぐに下がるのではないかと、自分のタイミングに確信が持てない傾向があります。

次に、「値動き」というものがあります。「この商品は元本が保証されている金融商品ではありません」と書いてあり、その意味は理解してはいたものの、実際に、自分の手の届かないところで、購入した金融商品の価格が上昇したり下落していることに、動揺したり、恐れたりする傾向もあります。

これらの気付きは乗り越えるしかありません。買ったという事実がある以上、「タイミング」は存在します。そして、買った後は、乱暴な表現で申し訳ありませんが、だいたい50%くらいの確率で上がって、だいたい50%くらいの確率で下がるものです。また、値動きが気になって何度チェックしたからと言って、買値は変わりませんし、今の値段も変わりません。

3番目に、値動きによる、「資産の額の増減」というものがあります。投資とは「資産を投げる」と書きますが、投げてしまった以上、自分の手が届かないところに行ってしまっているのです。増えれば嬉しく、減ってしまえば悲しいでしょうが、その資産を保有している限りは、資産の額の増減があり、それに伴う感情はつきものです。投資とはそのようなものだと思って、こちらも慣れていくしかありません。

他にも冷や冷やするようなことや、ビビってしまうようなことがあるはずですが、決して思考停止しないように、落ち着いて資産運用を続けてみてください。資産運用に慣れてきて、落ち着いて対処出来るようになることと、先ほどの「ワーストシナリオ」のところで書きましたが、様々な「シナリオ」を考えることが出来れば、退職金で資産運用デビューしても乗り越えることが出来るのではないかと思います。

3~5年くらいかけて、ゆっくりと自分の資産運用のスタイルを見つけていく

ワーストシナリオから考えて、リスク資産を少しずつとりながら、資産運用に慣れていきますと、だいたい1年くらいで、自分に合ったリスク資産の割合と言うものが少し見えてくるのではないでしょうか。自分の資産の状況も変わりますし、運用の状況や生活の状況なども変わっていきますので、修正していく必要がありますが、資産運用の方向性の確認や、資産額のチェックはポートフォリオの内容にもよりますが、1年に1回くらいで充分になってきます。

資産運用と言うものは、急いで行うものでは無いのです。退職金を頂いたからすぐに資産運用しようと考えずに、3~5年くらいかけて、ゆっくりと自分の資産運用のスタイルを見つけていくことをおすすめしたいと思います。また、自分の資産運用のスタイルを見つけるために、信頼できるファイナンシャルアドバイザーなどのサポートもあって良いものだと思います。

まとめ

まとめますと、「100-自分の年齢=リスク資産の割合」という古くから言われている資産運用のルールの提案を出発点に、退職金で資産運用デビューする場合の注意すべき点や、実際の方法論について書いていきました。「リスク資産に振り回されても、軌道修正できるのか?」という問いに答えるために、「ワーストシナリオから考える」、「リスク資産を少しずつとることから考える」という2つの方法を紹介しました。「自分の資産運用のスタイルを見つけていく」ことが退職金での資産運用デビューを成功させるキーポイントです。

その中で、危険な資産運用の方法として、「大丈夫だろう。」「なんとかなるだろう。」と今後のシナリオを考えずに資産運用をはじめてしまうことを挙げました。「信頼できるファイナンシャルアドバイザーなどのサポートによってカバーできるか?」といったことも重要なことになってきます。

この連載は今回で最終回になります。お読みいただきましてありがとうございました!