退職金で資産運用デビューされる方へ その1 – 最初に知っておきたい!・・・2つの分散投資

「退職金 資産運用」→「失敗」 避けたいものです

「退職金 資産運用」というキーワードでGoogleなどの検索エンジンで検索すると、関連キーワードとして、「失敗」という言葉が出てきます。そして、検索の結果には「老後破産」といった衝撃的な文字も出てきます。退職金で資産運用デビューされる方が、資産運用に関して右も左もわからない状態で多額の資産運用をはじめて、望まない結果を残してしまうケースがあるようです。

『年金「一部」自己責任時代がやってきている』と前回までのコラムで書いてきましたが、今回から、「老後ステージ」でのお金のやりくりの重要な一部分となる、『退職金での資産運用について』を説明していきたいと思います。

説明をはじめる前に一点、チェックしておきたいのですが、退職金が、「余裕資金」なのか、「生活のための資金」なのかという見極めが出来ていない方は、ざっくりとでも構いませんので、『「余裕資金」がいくら分』で、『「生活のための資金」がいくら分』という資金配分を考えてみてください。私の前回のコラム、『年金「一部」自己責任時代がやってきている』なども参考になると思いますので、お読みいただければと思います。

それでは、退職金という大きな資産を運用するポイントを述べていきたいと思います。

2つの分散投資とは?

まず、最初にお伝えしたい事は「2つの分散投資」です。2つの分散投資とは、「時間分散投資」と「資産クラス分散投資」です。こちらは退職金で資産運用デビューされる方に限らず、資産運用デビューされる方には是非とも知っておいていただきたいことになります。

(筆者作成)

① 「時間」分散投資・・・「ドルコスト平均法」を軸に

ここで紹介させていただくのは『「時間」分散投資』という手法です。

自分の資金を投資するのですから、当然ですが、購入するタイミングを自分自身で決めることが出来ます。つまり、資産運用をする際に、一気に資産移動を行う必要はありませんし、退職金をもらったタイミングですぐに資産運用を始める必要もありません。

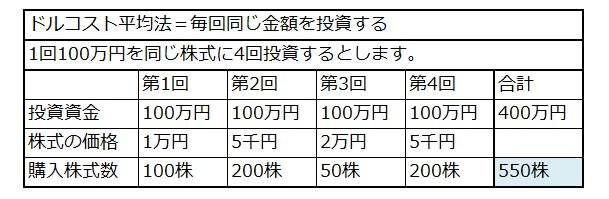

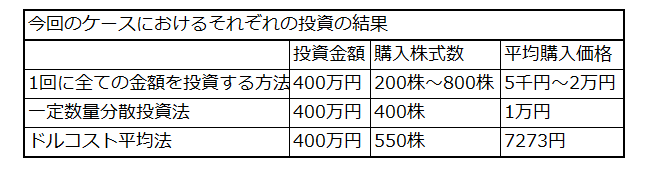

給料からの天引きを利用してコツコツと少しずつ投資信託や株式を購入することが、「自分で稼ぐステージ」にいらっしゃる方の王道の投資手法となっています。これは、あらかじめ決定しておいた金融商品に毎月数万円を投資する「ドルコスト平均法」というものです。「ドルコスト平均法」は、毎回同じ金額を投資するため、相場が安いときには多くの数量を投資し、相場が高いときには少ない数量を投資します。その結果、毎回同じ数量を投資するよりは平均購入価格が低くなりやすいという特徴があります。

また、ある程度まとまった金額を預金として貯めてから、タイミングを見て一気に投資(「一回に全ての金額を投資する方法」と名付けます)したり、100株ずつ数回といった、同じ株数を何度か購入する投資(「一定数量分散投資法」と名付けます)をする方もいらっしゃいます。

ここでは、「一回に全ての金額を投資する方法」と「一定数量分散投資法」と「ドルコスト平均法」の3種類について比較検討してみたいと思います。

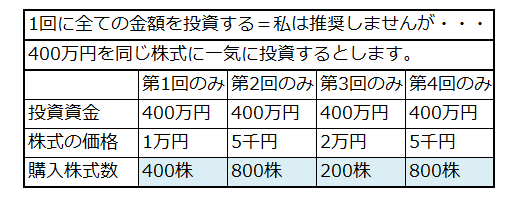

まずは「一回に全ての金額を投資する方法」です。以下のようになります。

第1回から第4回までのチャンス、どこかのタイミングで400万円を投資した時に購入できる株式数を青く塗ってみました。幸運にも第2回や第4回の株価が安いタイミングで購入することが出来れば800株手に入る一方で、第3回の株価が高いタイミングで購入することになると200株しか手に入りません。第1回のタイミングで購入すると400株手に入ることになります。ばらつきが大きいですね!

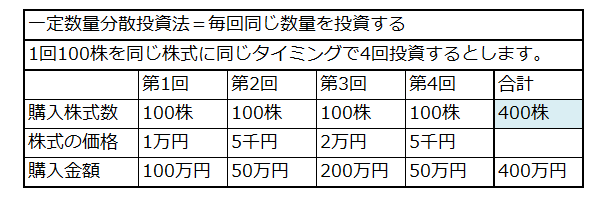

次に、「一定数量分散投資法」ですが、以下のようになります。

第1回から第4回までのチャンスで100株ずつを4回に分けて購入することにします。株価が安いタイミングでは購入金額が抑えられる一方、株価が高いタイミングでは購入金額も膨らんでしまいます。結局、上図の例では、400株を400万円で手に入れることが出来ましたので、平均購入価格は1株1万円ということになります。

最後に、「ドルコスト平均法」ですが、以下のようになります。

第1回から第4回までのチャンスで100万円ずつを4回に分けて購入することにします。株価が安いタイミングでは多くの株数が買える一方、株価が高いタイミングでは買う株数は少なくなります。結局、上図の例では、400万円の元手で550株を手に入れることが出来ましたので、平均購入価格は1株約7273円(400万円÷550株=7273円/株)ということになります。

今回の例で、どの投資手法でも400万円を投資していますが、「一定数量分散投資法」の場合、毎回購入する株数が同じなだけで購入金額が変わってきますので、元手を400万円に揃えるのは最後の回で調整する必要が生じます。あくまでも今回の例は一例にすぎませんが、下図にまとめましたように、ドルコスト平均法は、安いタイミングで多くの株数が買えるという特性が生かされ、結果的にトータルの購入株式数が多くなりました。

また「ドルコスト平均法」や「一定数量分散投資法」の利点として、上記に書いたこと以外に、精神面でプラスの影響を得ることができます。「一度に購入すると購入した時の(一点の)価格に縛られやすく、下落時などに悪い判断を下しがちだが、その懸念が少なくなる」、「決められたスケジュールで投資していくので、マーケットの動きを気にしなくても原則的に大丈夫である」といったものです。

② 「資産クラス」分散投資

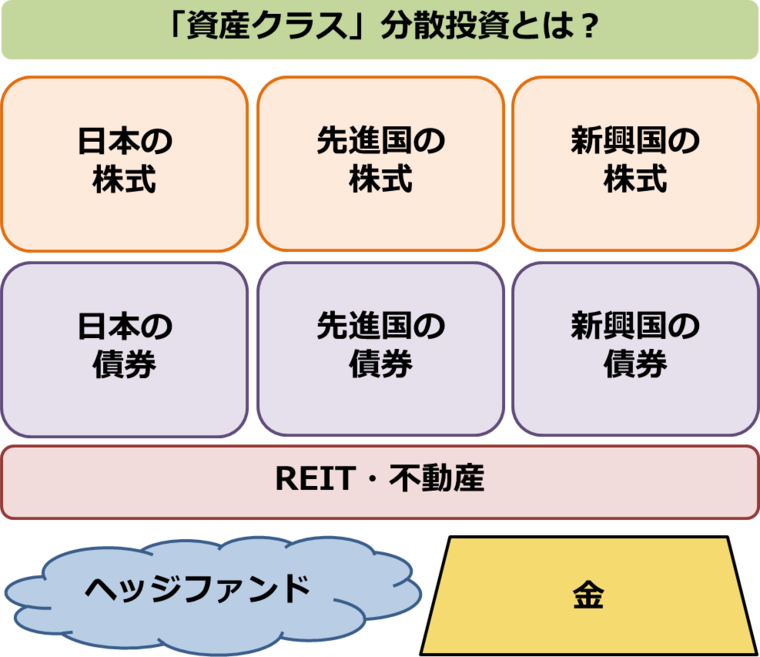

先ほどは、タイミングを分散して購入する投資について説明しましたが、もう1つの分散として、『「資産クラス」の分散』があります。

自分の資金を投資するのですから、1つの銘柄のみに資金を集中させる必要もありませんし、1つのマーケットのみに資金を集中させる必要もありません。

日本の株式といった一つの「資産クラス」だけではなく、債券や、REIT(不動産投資信託)、実物の不動産、金、ヘッジファンドなどに分散をさせて投資を考えてみてはどうでしょう?というものです。少し話が横道にそれますが、ここ1、2年で様々な「資産クラス」に投資するための手数料がかなり安くなっていますので、「資産クラス」分散投資に追い風が吹いています。

以下に代表的な「資産クラス」を列挙した図を示しました。

(筆者作成、他にも資産クラスはありますが代表的なものを示した概念図です)

退職金で資産運用デビューされる方が中心にすべきなのは、日本円の金融商品である「日本の株式」と「日本の債券」と「日本のREIT」となってくるでしょう(外国で生活する予定のある方はその限りではありません)が、ある程度長期間の資産運用を考えた場合は、先進国・新興国の株式・債券なども対象になってきます。

日本のマーケットは、株式、債券、REIT、全てそれなりに大きいので、「資産クラス」分散投資において、日本のマーケットのみで投資を完結しがちですが、極端な例を挙げますと、石油で得た財を中心に運用しているノルウェーの年金基金は自国のマーケットが小さいためノルウェー以外のマーケットに目を向けざるを得ません。このように、私たち日本人も、日本以外のマーケットにも目を向けることが出来ますし、それは「分散投資」の観点で、原則的にですが、リターンとリスクの比を上昇させる(主としてリスクを低下させる)ことになります。

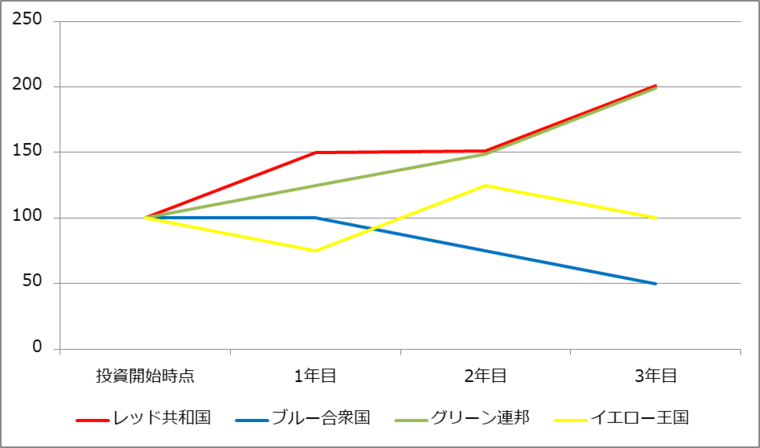

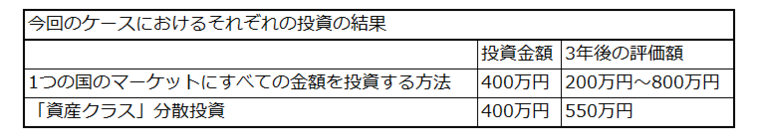

この「リターンとリスクの比を上昇させる」というのがポイントでして、100パーセントそうなるというわけでは無いのですが、前段同様、例を挙げて比較検討してみたいと思います。「1つの国のマーケットに全ての金額を投資する方法」と「4つの国のマーケットに等金額を投資する方法」の2種類の方法で見ていきましょう。

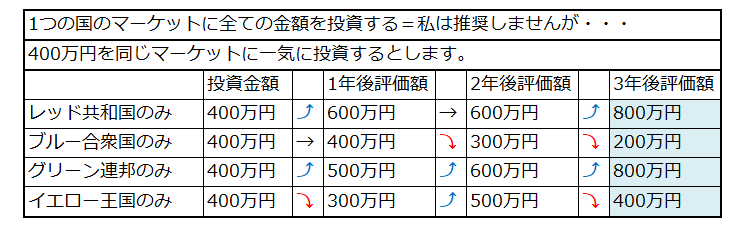

4つの国の名前を、レッド共和国、ブルー合衆国、グリーン連邦、イエロー王国としました。3年間の値動きで検証しますが、各国のマーケットの動きは下の図のようになっているとしましょう。

まずは「1つの国のマーケットに全ての金額を投資する方法」です。以下のようになります。

それぞれの国に400万円を投資し、3年後にいくらになっているか、評価額を青く塗ってみました。レッド共和国、グリーン連邦に投資したならば、幸運にも評価額が800万円になっている一方で、ブルー合衆国に投資することになると200万円になってしまいます。イエロー王国に投資していると400万円で変わらずという評価額になります。ばらつきが大きいですね!

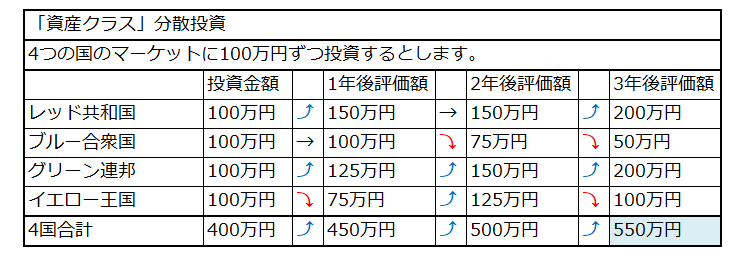

次に、「4つの国のマーケットに等金額を投資する方法」ですが、以下のようになります。

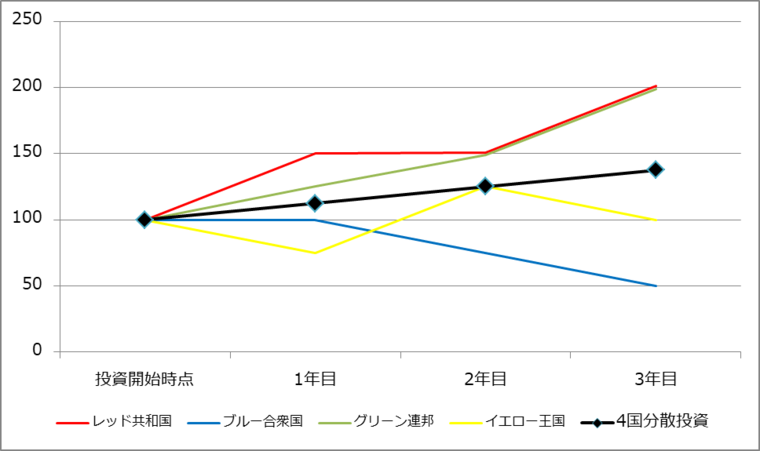

4つの国のマーケットに100万円ずつ、トータル400万円を投資しましたが、毎年の評価額は安定的に増えて、ブルー合衆国への投資でマイナスになった評価になった分をレッド共和国、グリーン連邦への投資でプラスの評価になった分が補って、3年後の評価額は550万円になっています。先ほどの4国の値動きのチャートに4国分散投資の値動きを黒色の線で加えてみました。グラフは以下のようになります。

この例は「資産クラス」分散投資がうまく機能するように作ったものですので、実際にそのようにはなかなかなりませんが、各国のマーケットが上げたり下げたりして評価額が上がったり下がったりする中で、そのプラスとマイナスが相殺されて、全体としてのリターンが安定するというものです。

③ 商品の理解・・・分散投資の前段階

ここまで2つの分散について書いてきました。ここで、分散投資の前段階とも言えますが、投資している金融商品がどういったものかを理解しているかを確かめてみましょう。「トヨタ自動車」といった株式や、「日本国債」といった債券の場合はわかりやすいですが、投資信託の場合は中身を詳しく調べて購入していなくて、どういった資産クラスの商品であるのかわからない方もいらっしゃるのではと思います。ここで、少し例を挙げて、金融商品の資産クラスの把握をしてみたいと思います。投資信託の月次レポートや目論見書を読んでいただければわかることではありますので、わかる方は読み飛ばしていただいて結構です。

例1:日本株インデックス連動投信・・・「日本」の「株」の「インデックス(指数という意味です)」に「連動」する「投信」ですから、『日本の株式』に分類して間違いないでしょう。

例2:US-REITオープン・・・「US」、つまりアメリカの、「REIT」の「オープン」です。「オープン」というのは「オープン型投資信託」という運用開始後も投資できるという意味合いですが、特段考えなく大丈夫です。『先進国(アメリカ)のREIT』に分類します。

例3:ヨーロッパ国債ファンド・・・「ヨーロッパ」の「国債」の「ファンド」ですから、『先進国(ヨーロッパ)の債券』に分類して間違いないですね。

例4:財産3分法(日興アセットマネジメント)・・・これは財産を3つに分けていることは分かりますが、中身を見てみないとわかりませんね!中身を見てみますと、『日本のREIT』に約25%、『日本の株式』に約25%、「海外債券」に約50%と言うことがわかります。「海外債券」は『先進国の債券』に15%、高金利の海外の債券に約35%となっているようですが、内訳がアメリカドル建てのもの、ロシアルーブル建てのもの、韓国ウォン建てのものなどに分散投資していることがわかります。

例5:ひふみ投信・ひふみプラス・ひふみ年金(レオスキャピタルワークス)・・・投資信託についてニュースや情報を集めていく中で「ひふみ」という言葉を聞いたことはありませんか?日本で人気を集めている投資信託ですが、中身は『日本の株式』と『先進国(アメリカ)の株式』となっています。月次レポートなどを見るとわかります。

例6:日本株インデックス・ブラジルレアル型・・・例1と同じように、「日本」の「株」の「インデックス(指数)」となっていますが、その後に「ブラジルレアル」となっています。これは、『日本の株式』でありながらも、「ブラジルレアル」という通貨の値動きを享受しようというものです。通貨への投資で債券ではないですが、『新興国(ブラジル)の債券』に片足を突っ込んだような商品となります。

例7:愛称「浦島太郎」・・・日本の投資信託で「愛称」がつけられているものは意外に多く、その「愛称」だけで商品の内容が理解出来ないものも意外に多いです。この「愛称」は私が勝手に作ったものですが、「愛称」だけを見て買うようなことの無いようにしましょう!

ちなみに、金融商品の中身を理解しないまま、商品を販売する金融機関の言いなりになるなど、自分の頭で考えずに購入してしまうと、冒頭で出てきました「失敗」や「老後破産」という可能性が高まります。しっかりと理解して、資産運用デビューを進めていきましょう!

まとめ

まとめますと、退職金で資産運用デビューする方へ、最初に知っていただきたいこととして、2つの分散投資を説明しました。

2つの分散投資とは、「時間分散投資」と「資産クラス分散投資」というものでした。

「時間分散投資」は「ドルコスト平均法」や「一定数量分散投資法」などであり、それぞれの効用をご紹介しました。

「資産クラス分散投資」は、日本の株式だけでなく、日本以外の先進国や新興国の株式、また、債券、REIT(不動産投資信託)、実物の不動産、金、ヘッジファンドなどに投資をすることで、分散することによってリスクを低下させる可能性に言及し、「1つの国のマーケットに全ての金額を投資する方法」と「4つの国のマーケットに等金額を投資する方法」の2種類の方法で見ていきました。

次回は、ガラッと内容が変わりますが、「退職金運用キャンペーン」について書いていきます。毎年3月の退職シーズンが近づくと店頭やメディアの広告で宣伝されている「退職金運用キャンペーン」、その内容を解説していきます。